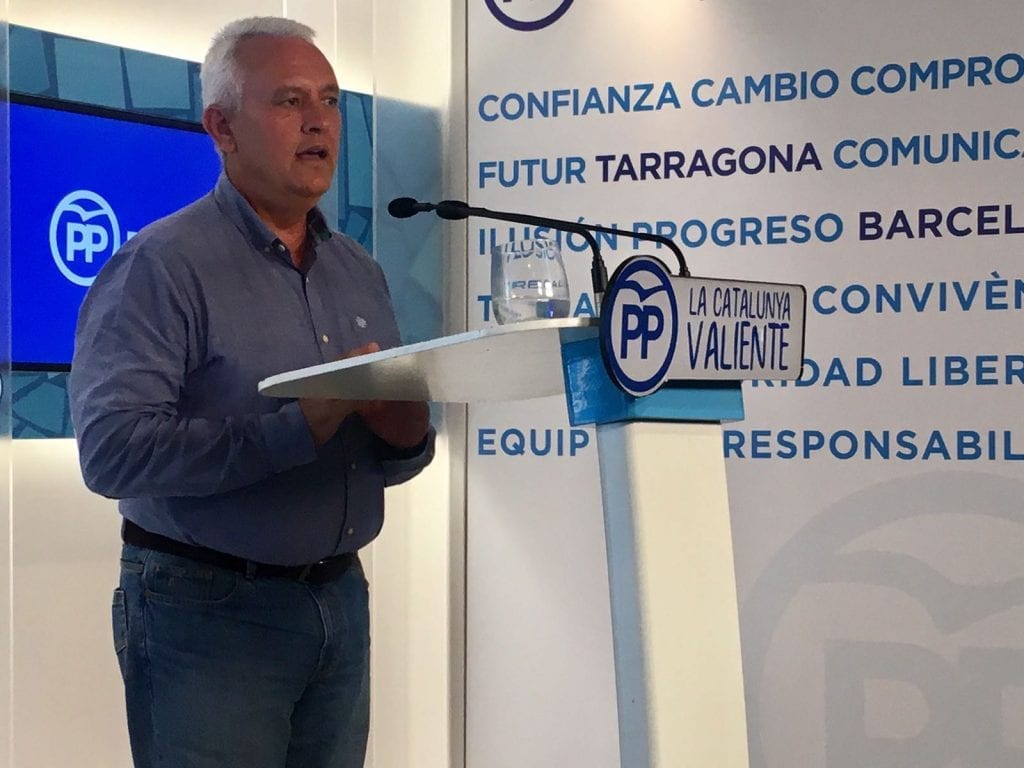

El secretario general del Partido Popular de Cataluña, Santi Rodríguez, aseguró hace unos días en una entrevista en la COPE (en el minuto 19:39) que Cataluña tiene prácticamente el impuesto de sucesiones más alto de España. “Con el impuesto de sucesiones prácticamente ahora ya el más alto de todas las comunidades españolas”, dijo.

[Llegeix aquest article en català]

Es engañoso. El cálculo de este tributo es complejo y tiene muchas variables, por lo que no se puede afirmar que en Cataluña sea más alto en todas las circunstancias. Según la casuística que toma de referencia el Consejo General de Economistas de España para 2021, por ejemplo, Cataluña se sitúa en la quinta posición, cinco puestos más arriba que antes de la reforma tributaria de 2020.

Un impuesto cedido y difícil de comparar

El impuesto sobre sucesiones y donaciones es un tributo de titularidad estatal cedido a las comunidades autónomas. Benja Anglès, profesor de Derecho Financiero y Tributario de la Universitat Oberta de Catalunya (UOC), explica que el establecimiento y regulación del impuesto depende del Estado (a través de la Ley 29/1987), pero su recaudación efectiva y parte de su gestión recae en las comunidades, que pueden regular y modificar algunos aspectos del impuesto. “La cuota final a pagar por un ciudadano podrá ser significativamente diferente según la comunidad donde reside”, apunta el experto.

El profesor de Derecho Financiero y Tributario de la Universitat de Barcelona Joan Carles Bailach señala en conversación con Verificat que es difícil establecer comparaciones entre comunidades autónomas. En la misma línea, Esteve Quintana, profesor titular de Derecho Financiero y Tributario de la Universitat de Girona, sostiene que “no se pueden hacer afirmaciones rotundas sobre si el impuesto sobre sucesiones de Cataluña es o no el más alto del Estado porque hay que ver cada caso en concreto”.

Hemos consultado el departamento de prensa del PP catalán para saber a qué se refería Santi Rodríguez y qué cifras tomaba de referencia, pero en el momento de publicar esta verificación no hemos obtenido respuesta.

Ejemplo 1: un soltero de 30 años hereda 800.000 euros

Uno de los cálculos más citados es el del Consejo General de Economistas de España, que actualiza anualmente su informe sobre el panorama de la fiscalidad autonómica y foral (el último se encuentra en la página 386). Su ejemplo coge de referencia un soltero de 30 años que hereda bienes de su padre por un valor de 800.000 euros, de los que 200.000 euros corresponden a la vivienda del fallecido. Esta cantidad, explican, permite ver las diferencias y establecer una comparativa.

Luis del Amo, secretario técnico del Registro de Economistas Asesores Fiscales del Consejo General de Economistas, señala a Verificat que escogen un solo heredero y un importe relativamente grande para que se vean las diferencias entre las distintas legislaciones. Además, no se añaden circunstancias específicas (como discapacidad) para poder generalizar los resultados. Como hay reducciones, añade, si se calculara con una cantidad reducida, en la mayoría de comunidades no se pagaría nada o sería una cantidad pequeña.

Cataluña es la quinta comunidad en la que se tributaría más, por detrás de Asturias, Castilla y León, la Comunidad Valenciana y Aragón. En el otro extremo, en Andalucía, Cantabria y Galicia no se tendría que pagar nada. El 24 de abril de 2020 el Parlament de Cataluña aprobó con la Ley 5/2020, de 29 de abril la modificación de algunos aspectos del impuesto de sucesiones. Entre los principales cambios, los coeficientes multiplicadores y las bonificaciones se redujeron entre descendientes de más de 21 años, ascendientes y cónyuges.

Recuperando el ejemplo del Consejo General de Economistas, esta actualización hizo que el heredero de 30 años pasase de pagar 9.796,89 euros de impuesto de sucesiones a 44.569,48 euros por la misma herencia de 800.000 euros. Cataluña pasó de estar en novena posición a quinta. No es solo que pase a estar entre las comunidades que tienen el impuesto de sucesiones más alto, sino que antes de la reforma estaba entre las que lo tenían más bajo (en este ejemplo concreto).

Ejemplo 2: tres casuísticas

Otro cálculo lo ha elaborado la Compañía de Seguros ARAG, que plantea tres situaciones. Con el caso hipotético de una persona de 30 años que hereda de su padre o madre el 50% de su vivienda habitual con valor aproximado de 150.000 euros, acompañado de ahorros por esa misma cantidad y 9.000 euros de otros efectos personales, Cataluña se sitúa en segunda posición por detrás de la Comunidad Valenciana. Para un patrimonio heredado de 500.000 euros de padres a hijos, la Comunidad Valenciana sigue liderando la lista, seguida de Castilla-La Mancha, Castilla-León y Cataluña.

Respecto a este ejemplo, Xavier Milà, profesor de Derecho Financiero y Tributario de la Universitat Rovira i Virgili, señala que la lectura que se podría hacer es que hasta para herencias de un determinado importe, hay comunidades autónomas que aplican un impuesto superior o inferior y así sucesivamente. Calcularlo “de forma generalizada no es correcto”, concluye.

Cómo se calcula el impuesto

El total a pagar por el impuesto de sucesiones parte de la cuota íntegra, delimitada por el artículo 21 de la ley estatal (la Ley 29/1987) y que fija los tipos aplicables entre el 7,65% y el 34% en función del importe de la herencia (la base liquidable). Dentro de esta referencia, cuatro comunidades han modificado ligeramente estas cifras. Cataluña fija el tipo entre el 7% y el 32% y también tienen tipos propios Andalucía, Asturias y Murcia.

A partir de aquí, entran en juego las reducciones y bonificaciones. Joan Carles Bailach detalla que las reducciones se aplican sobre la base imponible (el importe al cual se le aplica el tipo impositivo del impuesto) y las bonificaciones, sobre la cuota (lo que se tiene que pagar por el tributo). Para comparar las comunidades autónomas hay que mirar dónde existen mayores reducciones de la base imponible o deducciones y bonificaciones de la cuota, ya que pueden llegar a suponer la liberación de pagar el 99% del total, explica Irene Rovira, profesora agregada de Derecho Financiero y Tributario de la UOC.

Una variable para calcular el impuesto depende del grado de parentesco. Las herencias entre padres e hijos son “más baratas” que entre primos o hermanos, por ejemplo. También influye la edad del heredero o su estado civil. En función de estas variables, la cuota a pagar puede ser superior o inferior en cada comunidad autónoma. Algunas comunidades han introducido beneficios fiscales que prácticamente han eliminado el impuesto en las herencias de hijos y cónyuges: por ejemplo, en Cantabria está bonificado al 100% (no se paga nada), y en Andalucía, Murcia, Extremadura y Madrid las bonificaciones llegan al 99%.

Otro elemento relevante es el coeficiente multiplicador, regulado en Cataluña en el artículo 58 de la Ley 19/2010, que se aplica a la cuota tributaria según el patrimonio del heredero. Para Bailach, este factor no es el que castiga más al contribuyente, ya que para los grupos de parentesco I y II (hijos y cónyuges, las herencias más habituales) no es muy alto.

Cómo calcula la Asociación de Economistas

Si miramos el cuadro comparativo del ejemplo que plantea el Consejo General de Economistas de España, podemos ir al detalle del cálculo de la simulación de Cataluña:

- Se establece un 95% de reducción de la vivienda (con un límite de 500.000 euros), como figura en el artículo 17 de la ley catalana de regulación del impuesto sobre sucesiones y donaciones (la Ley 19/2010). En algunas comunidades (donde aparece una E), se aplica la legislación estatal, que fijó en el artículo 20.2.c que la reducción sería del 95% con un máximo de 122.606,47 euros.

- Hay una reducción de 100.000 euros por parentesco, ya que el heredero es el hijo del fallecido. Así lo especifica el artículo 2 de la Ley 19/2010.

- Se aplica un tipo del 24%, que queda recogido en el artículo 57.3 de la Ley 19/2010 para bases liquidables de entre 400.000 y 800.000 euros.

- La bonificación es de 38.830,52 euros, calculada a partir de lo que establece el artículo 89.5 de la Ley 5/2020, de 29 de abril.

Resumen

Después de revisar las cifras, se puede comprobar que el cálculo de este tributo es complejo y tiene muchas variables, por lo que no se puede afirmar que en Cataluña sea más alto en todas las circunstancias. Por tanto, consideramos que la afirmación de Rodríguez es engañosa.

Este artículo es fruto de la colaboración entre Newtral y Verificat.